近日,A股市场迎来了一场引人注目的并购大戏,主角是海尔集团公司(海尔集团)及其旗下的两家上市公司——海尔生物(688139)和上海莱士(002252)。这场并购采取了“蛇吞象”的形式,即市值较小的海尔生物计划通过换股方式吸收合并市值远超自身的上海莱士。

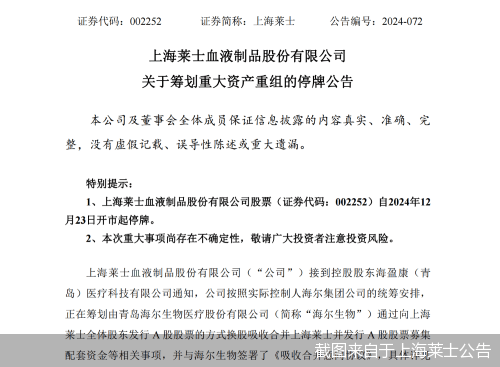

12月23日,海尔生物与上海莱士同步发布停牌公告,宣布正在筹划一项重大资产重组。具体而言,海尔生物拟通过向上海莱士全体股东发行A股股票的方式,换股吸收合并上海莱士,并同步募集配套资金。由于此次交易尚处于筹划阶段,相关事项存在不确定性,两家公司自公告发布当日起停牌,预计停牌时间不超过10个交易日。

此次并购之所以被称为“蛇吞象”,原因在于双方市值的巨大差异。截至停牌前,海尔生物的总市值为111.9亿元,而上海莱士的总市值则高达479.3亿元,是海尔生物的4倍有余。从经营数据和净资产规模来看,上海莱士同样远超海尔生物。2023年,上海莱士的营业收入和归属净利润分别约为79.64亿元和17.79亿元,而海尔生物则分别为22.81亿元和4.06亿元。今年前三季度,海尔生物的营收和净利均出现下滑,而上海莱士则保持增长态势。

据了解,上海莱士是中国最大的血液制品生产企业之一,主营业务为生产和销售血液制品,包括人血白蛋白、静注人免疫球蛋白等。而海尔生物则已形成生命科学和医疗创新两大板块,提供智慧实验室、数字医院等数字场景综合解决方案。此次合并后,海尔生物旨在打造一流的综合性生物科技龙头,完善血液生态产业链布局,并发挥协同价值。

值得注意的是,海尔集团入主上海莱士的时间并不长,至今未满五个月。今年7月底,海尔集团通过协议收购和表决权委托的方式,正式成为上海莱士的控股股东和实际控制人。此次并购的筹划,显示了海尔集团在资本运作方面的战略眼光和决心。

对于此次并购,业内人士表示,海尔生物通过吸收合并上海莱士,可以进一步完善其在血液生态产业链的布局,推动公司向综合性生物科技龙头企业发展。然而,“蛇吞象”式的并购也面临着较大的风险和挑战,如整合难度、文化融合、管理挑战等。海尔集团需要充分考虑这些因素,制定周密的整合计划,以确保并购的成功实施。

海尔集团近年来在大健康领域进行了广泛的布局,通过上市、并购、分拆等资本手段,构建起千亿级的版图。此次并购上海莱士,是海尔集团在大健康领域的重要落子,也是其资本布局的重要一环。未来,随着并购的深入实施,海尔集团有望进一步完善其在大健康领域的产业链布局,提升综合竞争力。