晶瑞电材发布2024年业绩预警,预计亏损额惊人,成为上市七年来首次亏损的企业。根据昨晚发布的业绩预告,公司预计2024年将亏损1.5亿元至2.2亿元,同比大幅下滑1111%至1584%;扣除非经常性损益后的净利润亏损为1.44亿元至2.1亿元,同比下降429%至580%。

这一消息引起了市场的广泛关注,因为晶瑞电材作为半导体行业的上游企业,其业绩一直较为稳定。然而,在2024年这个半导体行业普遍回暖的背景下,晶瑞电材却遭遇了业绩的大幅下滑。公司不仅未能抓住行业复苏的机遇,反而陷入了亏损的困境。

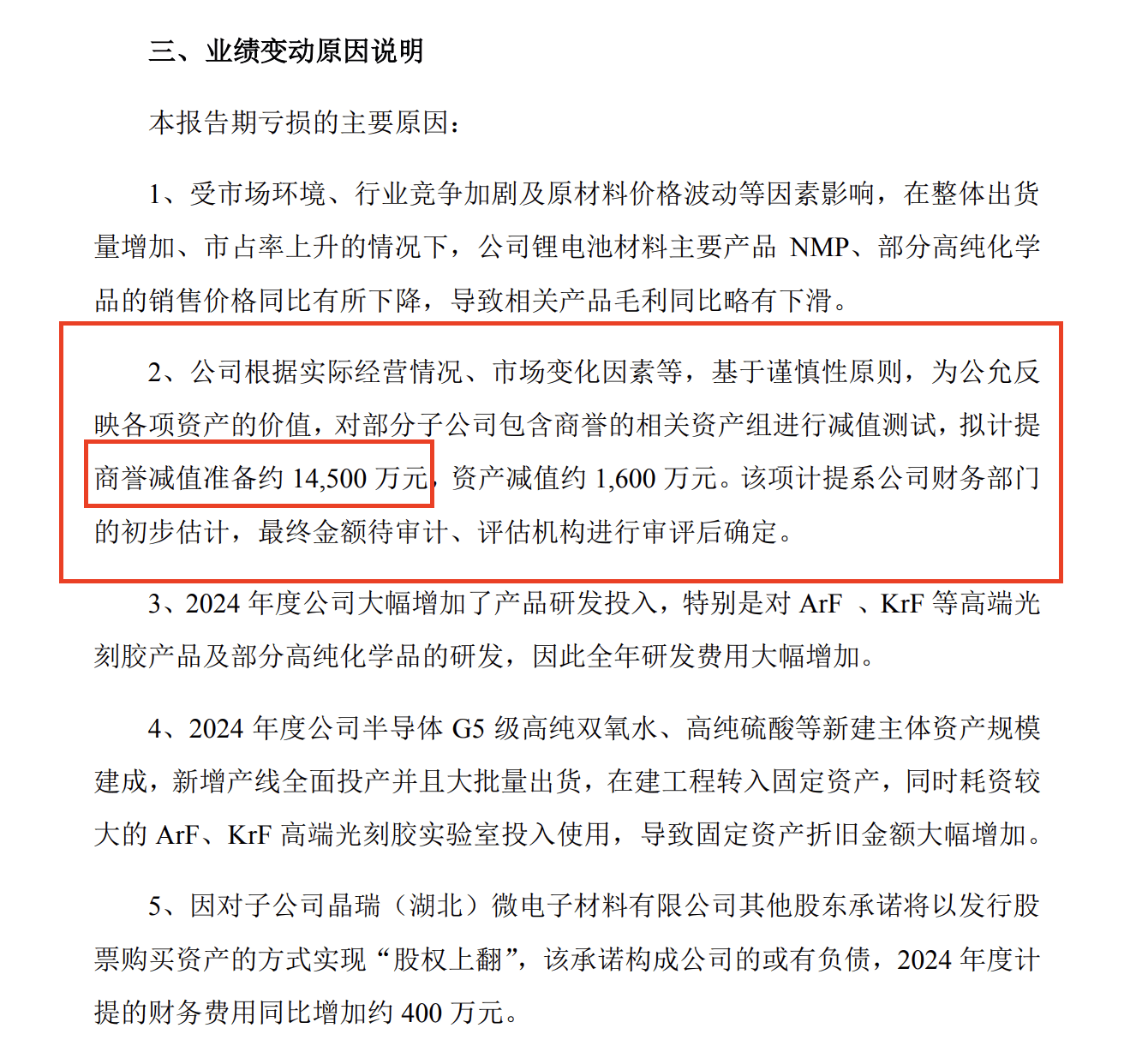

晶瑞电材的业绩下滑并非没有先兆。从公司近年来的发展来看,其并购行为频繁,积累了大量的商誉。然而,这些并购并未如预期般带来显著的业绩增长,反而成为了公司业绩的拖累。在2024年的业绩预告中,公司计提了约1.45亿元的商誉减值准备,占全部商誉的八成之多。这一减值额度的突然增加,无疑加剧了公司业绩的下滑。

从公司的年报中可以看到,晶瑞电材的商誉主要来自于2017年上市以来的并购项目,包括江苏阳恒化工有限公司、晶瑞新能源科技有限公司和潜江益和化学品有限公司等子公司。然而,这些子公司的业绩并未如预期般增长,反而出现了明显的下滑。其中,晶瑞新能源的营收和净利润均大幅下滑,江苏阳恒也出现了亏损。这些子公司的业绩不佳,直接导致了公司商誉的减值。

除了商誉减值的影响外,晶瑞电材还面临着行业竞争加剧、研发费用大增、折旧金额大增和财务费用增加等多重压力。这些因素共同作用,使得公司的业绩出现了断崖式的下滑。特别是在半导体行业刚刚走出低谷的背景下,公司的业绩下滑更加引人注目。

晶瑞电材的主营业务包括高纯湿化学品、光刻胶和锂电池材料等电子材料。然而,在2024年上半年,公司主力产品的毛利率全线下滑。其中,光刻胶、高纯化学品和锂电池材料的毛利率分别同比下降了9.4%、7.05%和3.98%。这一趋势在下半年并未得到逆转,反而进一步加剧。

晶瑞电材在扩产方面也遭遇了挫折。近年来,公司扩产步伐不断加快,多个扩产项目相继完工。然而,在产能集中释放和转固折旧计提的压力下,公司并未能够成功抢占市场份额。反而因为产能扩张过快,导致了成本的上升和毛利率的下滑。

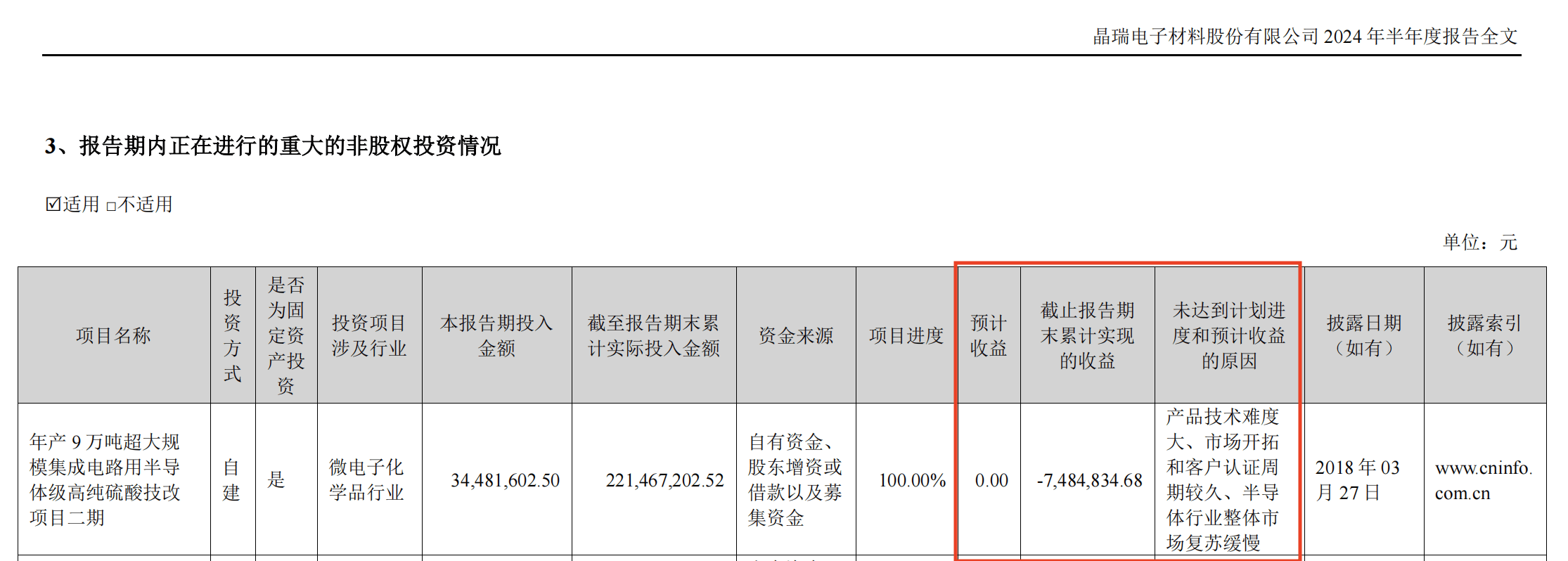

特别是在半导体级高纯硫酸领域,晶瑞电材的扩产项目一度遭遇产能利用率不理想的困境。尽管公司寄予厚望,但项目一期的产能利用率并未达到预期。二期项目完成后,再度释放出产能利用不及预期的信号。这一困境使得公司在半导体领域的市场拓展和客户认证周期变得更加漫长。

在备受关注的高端光刻胶领域,晶瑞电材也未能取得理想的业绩。尽管公司KrF产品部分实现了量产,但拉动效应有限。2023年,公司光刻胶产品的产能利用率从53.79%下降至39.32%。这一趋势在2024年并未得到根本性的改变。

晶瑞电材在2024年的业绩表现令人失望。公司不仅未能抓住行业复苏的机遇,反而因为商誉减值、行业竞争加剧、研发费用大增、折旧金额大增和财务费用增加等多重因素的影响,陷入了亏损的困境。未来,公司需要采取有效的措施来应对这些挑战,以实现业绩的复苏和增长。